Resumo: O décimo terceiro salário é um direito garantido a todos os trabalhadores brasileiros, representando uma remuneração adicional anual. Este artigo aborda de forma detalhada como funciona o décimo terceiro salário, suas obrigações legais, cálculos necessários, prazos de pagamento, e as implicações para diferentes regimes tributários, como o Simples Nacional. Além disso, destacamos os benefícios empresariais ao cumprir adequadamente essa obrigação trabalhista.

O Que é o Décimo Terceiro Salário?

O décimo terceiro salário, também conhecido como gratificação natalina, é uma remuneração adicional anual paga ao trabalhador no final do ano. Instituído pela Lei nº 4.090/1962, esse benefício visa proporcionar um alívio financeiro aos empregados durante o período de festas, além de reconhecer o esforço e a dedicação ao longo do ano.

Quem Tem Direito ao Décimo Terceiro Salário?

Todos os trabalhadores com carteira assinada, sejam empregados domésticos, rurais ou urbanos, têm direito ao décimo terceiro salário. Além disso, estagiários e trabalhadores avulsos também podem ter direito, conforme a legislação específica que os rege.

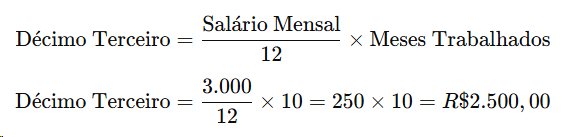

Como Funciona o Cálculo do Décimo Terceiro Salário?

O cálculo do décimo terceiro salário é relativamente simples, mas requer atenção para garantir a conformidade com a legislação. Veja como calcular:

- Proporcionalidade: O valor do décimo terceiro é proporcional ao tempo trabalhado no ano. Para cada mês trabalhado com fração igual ou superior a 15 dias, o empregado tem direito a 1/12 avos do salário.

- Adicionais: Sobre o valor calculado, incide o desconto do INSS e do Imposto de Renda (quando aplicável).

- Fórmula Básica:

Prazos de Pagamento do Décimo Terceiro Salário

A legislação estabelece dois prazos principais para o pagamento do décimo terceiro salário:

- Primeira Parcela:Deve ser paga de Fevereiro até 30 de novembro de cada ano. Geralmente, corresponde a metade do valor total do décimo terceiro.

- Segunda Parcela:Deve ser paga até 20 de dezembro. A segunda parcela complementa o restante do décimo terceiro, descontando-se o INSS e o Imposto de Renda, se aplicável.

Implicações para Diferentes Regimes Tributários

Empresas do Simples Nacional

Empresas enquadradas no Simples Nacional possuem uma particularidade em relação ao décimo terceiro salário:

- Tributação Integrada: No Simples Nacional, o décimo terceiro salário é considerado parte da folha de pagamento e, portanto, está incluído no cálculo dos tributos devidos, como INSS e FGTS.

- Sem Benefícios Fiscais Específicos: Apesar de não haver deduções fiscais específicas para o décimo terceiro, as empresas do Simples não pagam encargos adicionais sobre essa remuneração indireta, o que representa uma vantagem financeira ao oferecer o benefício.

Empresas Fora do Simples Nacional

Para empresas que não estão no Simples Nacional, o décimo terceiro salário é tratado de forma diferente:

- Encargos Sociais: O valor pago a título de décimo terceiro está sujeito a descontos de INSS além da parte patronal que pode chegar a uma alíquota de 27,5%.

- Dedução como Despesa Operacional: No regime de Lucro Real, o décimo terceiro pode ser deduzido como despesa operacional, reduzindo a base de cálculo dos tributos como IRPJ e CSLL.

Exemplos Práticos

Exemplo 1: Empresa do Simples Nacional

Dados da Empresa:

- Salário Mensal: R$ 2.000,00

- Meses Trabalhados: 12

- Décimo Terceiro: R$ 2.000,00

Tributação no Simples Nacional:

- Cálculo Integrado: No regime do Simples Nacional, o décimo terceiro salário é considerado parte integrante da folha de pagamento e está incluído no cálculo dos tributos devidos, como INSS e FGTS, de forma simplificada.

- Encargos Sociais: A alíquota efetiva de INSS para a empresa no Simples Nacional é reduzida, sem a necessidade de adicionais específicos para o décimo terceiro.

Custo Total para a Empresa no Simples Nacional:

- Décimo Terceiro: R$ 2.000,00

- Tributação (Simples Nacional): Inclusa no cálculo geral dos tributos, sem encargos adicionais específicos.

- Total: R$ 2.000,00

Exemplo 2: Empresa de Lucro Presumido/Real

Dados da Empresa:

- Salário Mensal: R$ 2.000,00

- Meses Trabalhados: 12

- Décimo Terceiro: R$ 2.000,00

Tributação no Lucro Presumido:

- Descontos de INSS e Outros Encargos:

- INSS Empresa: 20% sobre o décimo terceiro = R$ 400,00

- SAT e Outras Entidades: Aproximadamente 7,5% adicionais

- Total de Encargos: 27,5% sobre o décimo terceiro = R$ 550,00

- Custo Total para a Empresa no Lucro Presumido:

- Décimo Terceiro: R$ 2.000,00

- Encargos Sociais: R$ 550,00

- Total: R$ 2.550,00

Comparativo da Economia no Simples Nacional versus Lucro Presumido

| Regime Tributário | Décimo Terceiro | Encargos Sociais | Custo Total |

|---|---|---|---|

| Simples Nacional | R$ 2.000,00 | Incluídos no Simples | R$ 2.000,00 |

| Lucro Presumido | R$ 2.000,00 | R$ 550,00 | R$ 2.550,00 |

Economia ao Optar pelo Simples Nacional:

- Diferença de Custos: R$ 2.550,00 (Lucro Presumido) – R$ 2.000,00 (Simples Nacional) = R$ 550,00 de economia

- Benefício Financeiro: A empresa no Simples Nacional economiza até 27,5% sobre o custo do décimo terceiro salário em comparação com o Lucro Presumido ou Real.

Conte com a Contabilidade Deschamps

A Contabilidade Deschamps está sempre atualizada com as últimas novidades que impactam o mundo dos negócios. Nossa equipe está pronta para auxiliar sua empresa na implementação de novas ferramentas e no cumprimento das obrigações trabalhistas, garantindo uma gestão eficiente e conforme com a legislação vigente.

Entre em contato com a Contabilidade Deschamps hoje mesmo e otimize a gestão da sua empresa com soluções contábeis especializadas!